金色百科 | 什么是灰度比特币信托?

作者:Sasha Shilina,Cointelegraph;编译:邓通,金色财经

加密货币投资产品在使数字货币民主化、实现投资组合多元化、促进机构采用、确保合规性以及促进市场流动性方面发挥着至关重要的作用,从而支持Web3生态系统的成熟发展。

在当代金融领域,数字货币投资产品至关重要。它们打破了障碍,为区块链和加密货币的世界提供了包容性的访问,确保其潜在的好处能够触及更广泛的受众,超越了独占性。

对于寻求投资组合多元化的投资者而言,这些产品提供了与独特且不相关的资产类别互动的机会。将比特币纳入多样化的数字资产投资组合中,可作为在传统金融市场不确定性中的风险缓解策略。

专为机构投资者定制,这些产品有助于更广泛的数字货币采用,提升市场合法性,加速整个加密生态系统的繁荣发展。许多产品遵循监管框架,提供了符合法规且安全的途径,这对于在不断发展的加密货币市场中建立信任的谨慎投资者至关重要。

这些产品还提升了市场流动性和交易量,通过受监管的投资工具吸引了更广泛范围的投资者,从而增强了整体市场的稳定性。

此外,这些投资产品的可用性和成功表明了加密货币市场的成熟,有助于不断发展的金融市场纳入数字货币资产。

GBTC是一种数字金融工具,旨在为对加密货币感兴趣的个人提供比特币市场的投资机会,消除了直接获取基础资产的需求。

Grayscale通过推出Grayscale比特币信托基金(GBTC)在比特币(BTC)可及性方面发挥了先锋作用,标志着这种首创性的比特币基金的诞生,使投资者能够通过一个熟悉的投资工具访问BTC。

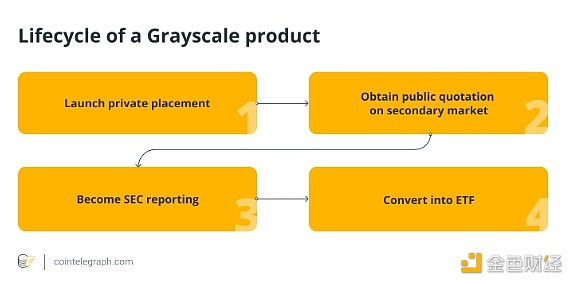

成立于2013年9月,作为专为合格投资者设立的私人开放式信托,它代表了一个多元化的汇集投资者资金的集合体,具有发行无限数量股份的能力。

GBTC于2015年获得了美国金融业监管机构(FINRA)的批准,以公开交易的方式进行交易,允许投资者通过股票代码GBTC买卖股份。该信托被 passively 投资于比特币,为投资者提供了作为证券对BTC的曝光,而不必直接购买、存储和保护比特币的复杂性。GBTC股份旨在以较低的费用和开支跟踪BTC市场价格。

最初只能作为私募产品购买,GBTC于2015年在场外市场OTCQX上公开交易,遵循着不必向美国证券交易委员会(SEC)注册的公司的替代报告标准。

以SPDR黄金信托为蓝本,后者是一只以实物黄金支持的黄金交易所交易基金(ETF),GBTC扩大了其产品线,包括以太坊(ETH)、莱特币(LTC)和其他加密货币的信托。

美国证券交易委员会批准现货比特币 ETF 标志着一个重要的里程碑,提高了加密行业的合法性并提高了主流对比特币的接受度。

ETF 是一种投资产品,代表单一资产或股票或债券等一揽子资产的包装。 ETF 在证券交易所交易,为投资者提供了一种无需购买个别证券即可获取多元化投资组合的便捷方式。 它们提供流动性、灵活性和透明度,价格在整个交易日不断变化。

像GBTC这样的现货比特币交易所交易基金(ETF)消除了寻求比特币曝光的投资者需要识别加密货币交易所、创建钱包、关联银行账户并管理比特币存储的必要性。相反,投资者可以通过他们现有的经纪账户通过GBTC投资ETF。

2017年,Grayscale旨在将GBTC转变为一种ETF,以增加对散户投资者的可访问性。尽管SEC反复拒绝,提到对市场操纵和投资者风险的担忧,但监管环境在2024年1月发生了变化。SEC批准了Grayscale的现货比特币ETF申请,以及其他10个ETF,导致GBTC于2024年1月11日在纽交所Arca上市为ETF。

截至2024年1月初,GBTC占据了总比特币供应的约3%。自成为ETF以来,GBTC的赎回额已经超过了其截至1月31日的资产管理(AUM)超过50亿美元。然而,GBTC的资金流出在1月底有所减缓,该基金仍持有约220亿美元的AUM,超过了所有其他竞争对手,包括拥有20亿美元AUM的BlackRock。

由于大额资金流出和比特币价格下降,GBTC投资组合的价值正在下降,尽管对手比特币ETF的需求强劲。此外,据报道,失败的加密货币交易所FTX和对冲基金Alameda Research的资产在2024年1月22日前出售了其GBTC股份的三分之二以上。

相比之下,由BlackRock和Fidelity推出的竞争性比特币ETF经历了增长。与GBTC不同,这些ETF吸引了每日净流入。有人将GBTC的资产下降归因于其1.5%的年度管理费,该费用仍高于竞争产品。

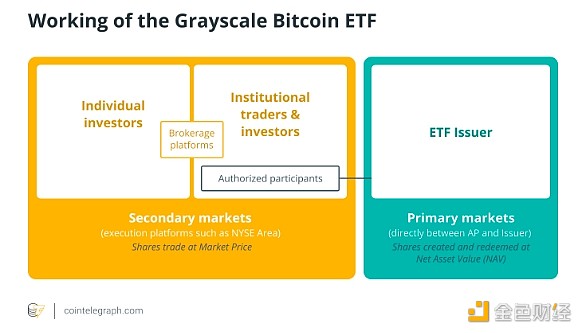

GBTC作为一种ETF,使机构投资者能够在一级市场进行投资,并为散户投资者提供在二级市场进行比特币的受监管访问,其中股价可能根据需求动态波动。

在获得现货比特币ETF批准之前,GBTC最初只在场外市场运作;随后的监管争论导致SEC批准了Grayscale将该信托转变为ETF的申请。作为ETF,GBTC股份可以在一级和二级市场上交易,而一级市场的访问仅限于特定机构投资者。

希望投资GBTC的授权合作伙伴可以通过Grayscale在一级加密市场上购买比特币,并发行相应数量的GBTC股份来获取资金。这些股份然后可以在股市上出售给零售投资者。

GBTC收取1.5%的年度管理费,包括所有与管理和保护基础比特币相关的费用。没有其他附加费用。

通过跟踪XBX指数上比特币的价格,GBTC的表现与该指数进行了基准对比。尽管信托持有大量实际比特币,但GBTC股份的价格旨在反映每股持有的比特币的价值。

然而,GBTC股份经常以显著的溢价或贴现交易,相对于基础比特币的实际价值,即其净资产值(NAV)。各种因素,包括供需动态、投资者情绪和市场状况,都可能影响股价和NAV之间的这种差异。

在经过六个月的锁定期后,投资者可以在二级市场保留或将其股份卖给散户投资者。在二级市场上,由股票代码GBTC标识的GBTC股票经常以受投资者需求影响的溢价交易。例如,在比特币价值显著上升期间,通常会对GBTC股票的需求上升,导致其市场价格上升。

GBTC提供了对比特币的易于访问的曝光,但因交易溢价、高资产管理费用和潜在偏离基础资产价值而受到批评。

GBTC为初涉加密货币的个人提供了一种简化的途径,使他们能够在传统经纪账户中交易比特币股份,而无需直接拥有资产的复杂性。该信托的易于访问性延伸到税收优惠账户,与传统的加密货币投资相比,可能带来潜在的税收优势。

GBTC拥有增强的安全措施,遵循行业标准,减轻了将资产存储在脆弱交易所上所带来的风险。投资者可以间接暴露于比特币价格波动中,而无需管理数字钱包,这使其成为那些在加密领域探索的人的便利选择。

然而,GBTC因以显著的溢价或贴现交易而受到审查,这影响了实际回报并引起了批评。该信托的1.5%的年度管理费被认为较高,可能侵蚀回报,特别是在熊市中,使其比其他选项更不具成本效益。

尽管存在这些问题,GBTC仍然是传统金融与加密货币市场之间的桥梁,提供流动性、分数所有权选项和税收高效的加密货币交易。由知名公司Grayscale Investments管理,GBTC仍然是寻求在传统金融市场的监管框架内获得比特币曝光的投资者的热门选择。

GBTC在数字金融不断发展的格局中扮演着至关重要的角色,继续促进加密货币融入传统投资组合的主流采纳和整合。

GBTC在加密货币世界中独树一帜。其持久的成功反映了投资者对加密货币领域的日益浓厚兴趣,以及该信托在应对监管框架的复杂性方面的承诺。

随着加密货币领域的演变,GBTC仍然是那些拥抱加密货币多元化战略的人的基石。它在为投资者提供无缝曝光比特币的途径以及在加密领域承诺风险管理方面的角色突显了其在数字资产不断扩大的领域中的重要性。

在不断变化的市场中,GBTC仍然是一个关键的参与者,塑造着加密货币投资的叙事,并影响着数字资产的更广泛采用。